秘訣18

後継者以外には不動産・保険金を準備する

秘訣18

後継者以外には不動産・保険金を準備する

後継者以外の子に不動産で相続させたり、保険金がいくようにしたりして、後継者でない子が損した気分にならないようにすることは大事です。Hさん一家のように裁判になると、誰の得にもなりません。事前に他の相続人に説明をし、不公平感をなくしておくか、遺留分は残せるようにしておきましょう。その方法は次のとおりです。

①賃貸不動産を生前贈与。

相続する相続財産の少ない子に、賃貸不動産を贈与もしくは相続します。不動産にする理由は、先程は承継と同時に敵に変わるもお話ししたように、現金より不動産にしたほうが税額が下がるからです。また、賃貸不動産からは家賃収入が期待できます。優良物件であれば、長期的に収益力を発揮する大きな資産になります。

最近は、タワーマンションの高層階などが、特に節税効果が高い物件として富裕層に人気です。

タワーマンションは1戸あたりの土地の持ち分が小さいので、相続税評価額が低くなります。また、マンション住戸の固定資産税評価額は、同じ棟内であれば、住戸のある階や方角、眺望などに関係なく、専有面積に応じて一律ですが、市場に出したときは、人気の高い高層階ほど高値で取引されます。つまり、同じマンションでも低層階より高層階のほうが、節税効果が大きくなるのです。

ただし、タワーマンションを相続した後すぐに売却してしまうと、明らかな「相続税逃れ」と見なされ、税務否認されることがある点には注意しなくてはなりません。また、このタワーマンションを使った節税には、今後規制が入ることが予想されており、決して安全とはいえません。

また、不動産には将来的な価値や収益力が見通せないというリスクがあります。兄弟で同額のマンションを相続させても、10年後にはその価値が大きく開いている可能性もあります。そういう意味で、まったくの平等というのは難しいかもしれません。

あるいは、「不動産経営なんて面倒くさくて嫌だ」という子もいます。親の思いだけで安易に相続・贈与するのは避けたほうが無難です。

②死亡保険金として準備しておく

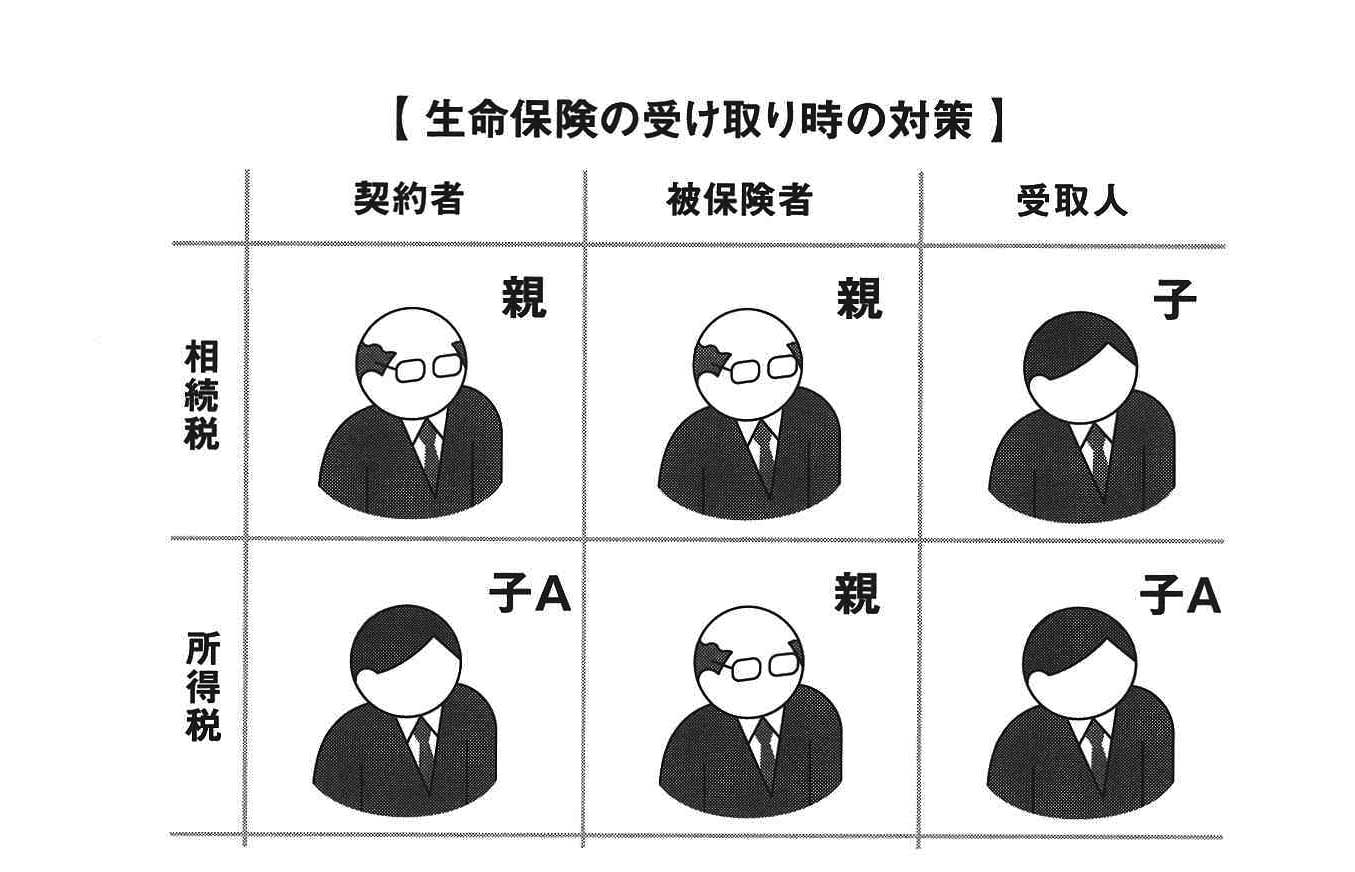

親に死亡保険をかけておき、親が亡くなったら後継者でない子に支払われるようにしておきます。

親自身が契約者となって自分自身に保険をかけ、保険金の受取人を子どもとした場合、死亡保険金は相続税の区分になります。法定相続人1人あたり500万円の控除があるので、相続人の数だけ保険に入っておくとよいでしょう。

また、子どもが親を被保険者として保険を契約し、受取人を子ども自身にした場合の保険金は、所得税の区分になります。この場合の計算は、(もらった保険金−掛けた保険料)×1/2で計算されるので、税制上もかなり有利になります。毎年、保険料の額面を子に暦年贈与し、そのお金から保険料を支払うようにすると、親の相続財産が減らせ、子も保険料を負担しなくて済みます。

ちなみに、死亡保険金は「みなし財産」で相続財産の項目から外れるため、分割協議書をつくるときには除外されます。それで、実際には保険金をもらっているのに、「何ももらっていない」と言い出す遺族がたまにいます。親は事前に「相続財産のつもりで保険金をあげるから、これで納得してくれ」と話して、理解を得ることを忘れないでください。